В чем разница между религиозной организацией и группой?

Добрый день, Людмила!

В соответствии со статьей 7 ФЗ «О свободе совести и о религиозных объединениях»:

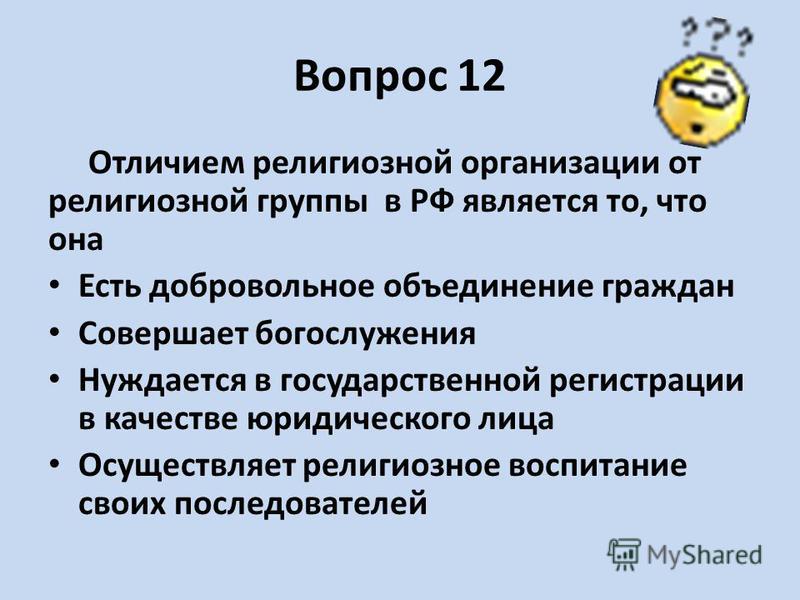

Религиозной группой в настоящем Федеральном законе признается добровольное объединение граждан, образованное в целях совместного исповедания и распространения веры, осуществляющее деятельность без государственной регистрации и приобретения правоспособности юридического лица. В религиозную группу входят граждане Российской Федерации, а также могут входить иные лица, постоянно и на законных основаниях проживающие на территории Российской Федерации. Помещения и необходимое для деятельности религиозной группы имущество предоставляются в пользование группы ее участниками.

Руководитель (представитель) религиозной группы или руководящий орган (центр) централизованной религиозной организации в случае, если религиозная группа входит в ее структуру, в письменной форме уведомляет о начале деятельности религиозной группы орган, уполномоченный принимать решение о государственной регистрации религиозной организации, по месту осуществления деятельности религиозной группы.

Религиозные группы имеют право совершать богослужения, другие религиозные обряды и церемонии, а также осуществлять обучение религии и религиозное воспитание своих последователей.

В соответствии со статьей 8 ФЗ:

Религиозной организацией признается добровольное объединение граждан Российской Федерации, иных лиц, постоянно и на законных основаниях проживающих на территории Российской Федерации, образованное в целях совместного исповедания и распространения веры и в установленном законом порядке зарегистрированное в качестве юридического лица. Вопросы участия учредителей и иных юридических или физических лиц в деятельности религиозных организаций определяются уставом и (или) внутренними установлениями религиозных организаций. Учредитель (учредители) религиозной организации может выполнять функции органа религиозной организации или членов коллегиального органа религиозной организации в порядке, установленном уставом и внутренними установлениями религиозной организации.

Религиозные организации в зависимости от территориальной сферы своей деятельности подразделяются на местные и централизованные.

Учредителями местной религиозной организации могут быть не менее десяти граждан Российской Федерации, достигших возраста восемнадцати лет и постоянно проживающих в одной местности либо в одном городском или сельском поселении.

Централизованные религиозные организации образуются при наличии не менее трех местных религиозных организаций одного вероисповедания в соответствии с собственными установлениями религиозных организаций, если такие установления не противоречат закону.

Таким образом, основное отличие в том, что религиозная организация является юридическим лицом и подлежит государственной регистрации + имеются определенные ограничения по количеству участников, а в религиозной группе нет.

Статья 8. Религиозная организация \ КонсультантПлюс

Статья 8. Религиозная организация

Религиозная организация

1. Религиозной организацией признается добровольное объединение граждан Российской Федерации, иных лиц, постоянно и на законных основаниях проживающих на территории Российской Федерации, образованное в целях совместного исповедания и распространения веры и в установленном законом порядке зарегистрированное в качестве юридического лица. Вопросы участия учредителей и иных юридических или физических лиц в деятельности религиозных организаций определяются уставом и (или) внутренними установлениями религиозных организаций. Учредитель (учредители) религиозной организации может выполнять функции органа религиозной организации или членов коллегиального органа религиозной организации в порядке, установленном уставом и внутренними установлениями религиозной организации.

(п. 1 в ред. Федерального закона от 06.04.2015 N 80-ФЗ)

(см. текст в предыдущей редакции)

2. Религиозные организации в зависимости от территориальной сферы своей деятельности подразделяются на местные и централизованные.

3. Местной религиозной организацией признается религиозная организация, состоящая не менее чем из десяти участников, достигших возраста восемнадцати лет и постоянно проживающих в одной местности либо в одном городском или сельском поселении.

4. Централизованной религиозной организацией признается религиозная организация, состоящая в соответствии со своим уставом не менее чем из трех местных религиозных организаций.

Религиозные организации вправе входить в структуру централизованной религиозной организации, выходить из нее или могут быть исключены из структуры централизованной религиозной организации, если такое право религиозных организаций, а также основания и порядок их вхождения в структуру централизованной религиозной организации, выхода и (или) исключения из нее определены уставом централизованной религиозной организации, в структуру которой они входят, и соответствуют ее внутренним установлениям.

(абзац введен Федеральным законом от 05.04.2021 N 68-ФЗ)

Устав централизованной религиозной организации в соответствии с ее внутренними установлениями может предусматривать запрет на выход и (или) исключение религиозных организаций из централизованной религиозной организации, в структуру которой они входят.

(абзац введен Федеральным законом от 05.04.2021 N 68-ФЗ)

5. Официальное наименование «Российская Федерация» или «Россия», а также слова, производные от этого наименования, используются без разрешения, выдаваемого в порядке, установленном Правительством Российской Федерации, в наименованиях централизованных религиозных организаций, структуры которых действовали на территории Российской Федерации на законных основаниях на протяжении не менее пятидесяти лет на момент обращения такой религиозной организации с заявлением о государственной регистрации, и (или) религиозных организаций, входящих в структуру централизованной религиозной организации того же вероисповедания, структуры которой действовали на территории Российской Федерации на законных основаниях на протяжении не менее пятидесяти лет на момент обращения такой религиозной организации с заявлением о государственной регистрации, на основании письменного согласия указанной централизованной организации.

(п. 5 в ред. Федерального закона от 11. 06.2021 N 169-ФЗ)

06.2021 N 169-ФЗ)

(см. текст в предыдущей редакции)

6. Религиозной организацией признается также организация, созданная централизованной религиозной организацией в соответствии со своим уставом, имеющая цель и признаки, которые предусмотрены пунктом 1 статьи 6 настоящего Федерального закона, в том числе руководящий либо координирующий орган или организация, а также духовная образовательная организация.

(в ред. Федеральных законов от 02.07.2013 N 185-ФЗ, от 05.04.2021 N 68-ФЗ)

(см. текст в предыдущей редакции)

7. Органы государственной власти, органы публичной власти федеральной территории при рассмотрении вопросов, затрагивающих деятельность религиозных организаций в обществе, учитывают территориальную сферу деятельности религиозной организации и предоставляют соответствующим религиозным организациям возможность участия в рассмотрении указанных вопросов.

(в ред. Федерального закона от 05.12.2022 N 495-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

Юрлица, в наименованиях которых содержатся сведения о вероисповедании, должны привести свои наименования в соответствие с требованиями п. 8 ст. 8 до 01.01.2022.

КонсультантПлюс: примечание.

О выявлении конституционно-правового смысла п. 8 ст. 8 см. Постановление КС РФ от 03.11.2020 N 45-П.

8. Наименование религиозной организации должно содержать сведения о ее вероисповедании. Религиозная организация обязана указывать свое полное наименование при осуществлении деятельности.

Сведения о вероисповедании могут также содержаться в наименованиях юридических лиц, учредителями (участниками) которых являются религиозные организации. Иные юридические лица, за исключением юридических лиц, зарегистрированных в организационно-правовой форме общественной организации или общественного движения, не вправе включать в свои наименования сведения о вероисповедании. Юридические лица, зарегистрированные в организационно-правовой форме общественной организации или общественного движения, вправе включать в свои наименования сведения о вероисповедании на основании письменного согласия централизованной религиозной организации соответствующей конфессиональной принадлежности.

(абзац введен Федеральным законом от 05.04.2021 N 68-ФЗ)

8.1. Порядок образования органов религиозной организации и их компетенция, порядок принятия решений этими органами, а также отношения между религиозной организацией и лицами, входящими в состав ее органов, определяются уставом и внутренними установлениями религиозной организации.

(п. 8.1 введен Федеральным законом от 06.04.2015 N 80-ФЗ)

9. Религиозная организация обязана информировать орган, уполномоченный принимать решение о государственной регистрации религиозной организации, об изменении сведений, указанных в пункте 1 статьи 5 Федерального закона от 8 августа 2001 года N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (далее — Федеральный закон «О государственной регистрации юридических лиц и индивидуальных предпринимателей»), за исключением сведений о полученных лицензиях, в течение трех рабочих дней с момента таких изменений. Решение о направлении соответствующих документов в уполномоченный в соответствии со статьей 2 Федерального закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей» федеральный орган исполнительной власти (далее — уполномоченный регистрирующий орган) принимается в том же порядке и в те же сроки, что и решение о государственной регистрации религиозной организации.

(в ред. Федеральных законов от 13.07.2015 N 261-ФЗ, от 05.04.2021 N 68-ФЗ)

(см. текст в предыдущей редакции)

Неоднократное непредставление религиозной организацией в установленный срок обновленных сведений, необходимых для внесения изменений в единый государственный реестр юридических лиц, является основанием для обращения органа, уполномоченного принимать решение о государственной регистрации религиозной организации, в суд с требованием о признании данной организации прекратившей свою деятельность в качестве юридического лица и об исключении ее из единого государственного реестра юридических лиц.

(в ред. Федерального закона от 13.07.2015 N 261-ФЗ)

(см. текст в предыдущей редакции)

Абзац утратил силу. — Федеральный закон от 13.07.2015 N 261-ФЗ.

(см. текст в предыдущей редакции)

Сведения о местных религиозных организациях могут представляться в порядке, установленном настоящим пунктом, соответствующей централизованной религиозной организацией.

(п. 9 в ред. Федерального закона от 21.03.2002 N 31-ФЗ)

(см. текст в предыдущей редакции)

10. В отношении религиозных организаций положения пункта 5 статьи 50 и статьи 53.1 Гражданского кодекса Российской Федерации не применяются.

(п. 10 введен Федеральным законом от 06.04.2015 N 80-ФЗ)

Церковный юридический центр Разница между церковью и религиозной организацией

Провести различие между церковью и религиозной организацией не всегда легко; однако это различие важно, поскольку церкви, как правило, освобождаются от ряда юридических требований, которые в противном случае могли бы широко применяться к религиозным организациям.

Согласно IRS, есть определенные характеристики, обычно приписываемые церквям, которые были разработаны IRS и решениями суда. К ним относятся:

- Отдельное юридическое существование

- Признанное вероучение и форма поклонения

- Определенное и отличное церковное управление

- Официальный кодекс вероучения и дисциплины церковь или деноминация

- Организация посвященных служители

- Рукоположенные служители, выбранные после завершения установленных курсов обучения

- Собственная литература

- Установленные места отправления культа

- Регулярные собрания

- Регулярные религиозные службы

- Воскресные школы для религиозного обучения молодежи

- Школы для подготовки своих членов

IRS обычно использует комбинацию этих характеристик вместе с другими факты и обстоятельства, чтобы определить, считается ли организация церковью для целей федерального налогообложения.

Как правило, религиозные организации не имеют прихожан, регулярно посещающих религиозные службы. Как правило, это неконфессиональные служения или группы, которые разделяют общие религиозные убеждения или миссию и существуют для изучения или продвижения этих убеждений.

Церкви и религиозные организации могут по-разному относиться к федеральным законам и законам штатов в нескольких областях, в том числе:

Федеральный статус освобождения от налогов

Чтобы получить освобождение от уплаты федерального подоходного налога, религиозные организации должны подать IRS, в то время как церкви автоматически признаются освобожденными и не обязаны подавать документы. Тем не менее, многие церкви предпочитают подавать документы, поскольку для подачи заявления на освобождение от налогов штата необходимо письмо с определением IRS, которое также может заверить жертвователей в том, что их взносы не облагаются налогом.

Годовой информационный отчет

Налоговое управление требует от религиозных организаций ежегодно подавать ежегодный информационный отчет о финансах и деятельности организации. Церкви освобождены от этого требования.

Церкви освобождены от этого требования.

Лоббирование

Церквям и религиозным организациям запрещается посвящать значительную часть своей деятельности лоббированию. Чтобы определить, что составляет «существенную часть», IRS использует тест «фактов и обстоятельств», который принимает во внимание ряд факторов, включая количество времени и денег, потраченных на лоббистскую деятельность (тест «существенной части»).

Религиозные организации могут отказаться от проверки существенной части и вместо этого выбрать «проверку расходов», как указано в Разделе 4911 IRC. У церквей нет возможности использовать проверку расходов.

Налоги на пособие по безработице

И церкви, и религиозные организации освобождены от уплаты федерального налога на пособие по безработице. Хотя церкви, как правило, освобождаются от уплаты государственных налогов по безработице, некоторые религиозные организации могут быть обязаны платить. Эти требования различаются в зависимости от штата, в зависимости от того, где зарегистрирована некоммерческая организация.

Налоги на социальное обеспечение и Medicare

Согласно Закону о федеральных страховых компенсациях (FICA), церкви и религиозные организации, как правило, обязаны собирать, платить и сообщать о налогах на работу. Если церковь возражает против уплаты этих налогов по религиозным мотивам, она может подать заявление на освобождение, используя форму 8274. Однако, если церковь решит подать заявление на освобождение, ее сотрудники будут нести ответственность за уплату налогов на социальное обеспечение и медицинскую помощь.

Медицинское страхование (ACA)

Хотя на церкви и религиозные организации обычно распространяются положения Закона о доступном медицинском обслуживании (ACA), те, кто возражает против покрытия услуг контрацепции по религиозным мотивам, могут быть освобождены от мандата ACA, который распространяется на эти услуги.

Калифорнийский центр церковного права помогает церквям в организации, управлении и управлении рисками. Мы можем помочь вашей церкви разработать политику, чтобы она могла лучше решать проблемы по мере их возникновения. Чтобы узнать, как мы можем помочь вашей церкви, позвоните нам сегодня по телефону (949) 689-0437 или свяжитесь с нами через нашу контактную страницу.

Мы можем помочь вашей церкви разработать политику, чтобы она могла лучше решать проблемы по мере их возникновения. Чтобы узнать, как мы можем помочь вашей церкви, позвоните нам сегодня по телефону (949) 689-0437 или свяжитесь с нами через нашу контактную страницу.

Related Posts

В чем разница между церковью и религиозной организацией?

Юридическая демаркационная линия между церковью[1] и религиозной или конфессиональной организацией не всегда ясна. Однако это различие важно, поскольку церкви освобождены от определенных юридических требований, которые в противном случае могут широко применяться к религиозным организациям.

Из-за конституционных соображений термин «церковь» может быть найден, но не определен, в Налоговом кодексе (IRC). Чтобы определить, является ли религиозная организация церковью для целей федерального налогообложения, IRS рассматривает набор из четырнадцати (14) характеристик вместе с любыми другими соответствующими фактами и обстоятельствами, включая наличие у организации установленного места отправления культа, прихода и регулярные религиозные службы.

Субъективный характер теста IRS на «факты и обстоятельства» для разграничения церквей от других религиозных организаций затрудняет проведение окончательной границы между церквями и религиозными организациями для целей федерального налогообложения. При этом религиозные организации, не являющиеся церквями, как правило, не являются местами, где прихожане регулярно поклоняются и посещают религиозные службы. Вместо этого они могут быть внеконфессиональными министерствами, организованными для изучения или продвижения религии, или организациями, миссия которых вытекает из религиозного текста или искренне придерживается и глубоко укоренилась религиозная вера.

Ниже приводится обсуждение нескольких федеральных законов и законов штатов, предусматривающих иное отношение к церквям по сравнению с более широкой категорией религиозных или конфессиональных организаций.

Признание статуса освобождения от уплаты федеральных налогов

Чтобы получить освобождение от уплаты федерального подоходного налога, религиозные организации и церкви должны быть организованы и действовать исключительно в религиозных целях и соблюдать запрет IRC на частную деятельность и политическую деятельность в качестве а также ограничение лоббистской деятельности.

Религиозные организации должны подать заявление о признании освобождения (форма 1023) в IRS.

Церкви, с другой стороны, автоматически признаются освобожденными и не обязаны подавать заявление в IRS. Тем не менее, некоторые церкви предпочитают подавать заявление, поскольку письмо с определением IRS может упростить подачу заявления на освобождение от государственных налогов или регистрационных требований и предоставить жертвователям уверенность в том, что взносы в церковь не облагаются налогом.

Лоббирование и выборы 501(h)

Организация, включая религиозную организацию или церковь, не может претендовать на освобождение от уплаты федерального подоходного налога, если существенная часть ее деятельности направлена на оказание влияния на законодательство (т. е. лоббирование ). Как правило, то, составляют ли попытки организации повлиять на законодательство существенную часть ее деятельности (и, следовательно, ставят под угрозу ее освобождение от налогов), определяется проверкой «фактов и обстоятельств», с помощью которой IRS учитывает ряд факторов, включая время и расходы на лоббирование («тест на содержательную часть»).

е. лоббирование ). Как правило, то, составляют ли попытки организации повлиять на законодательство существенную часть ее деятельности (и, следовательно, ставят под угрозу ее освобождение от налогов), определяется проверкой «фактов и обстоятельств», с помощью которой IRS учитывает ряд факторов, включая время и расходы на лоббирование («тест на содержательную часть»).

Религиозные организации имеют возможность выбрать «тест расходов», а не тест существенной части. В соответствии с проверкой расходов масштаб лоббистской деятельности религиозной организации не поставит под угрозу ее освобождение от налогов при условии, что ее расходы, связанные с этой деятельностью, обычно не превышают сумму, указанную в Разделе 4911 IRC. больше ясности в отношении того, насколько организация может заниматься лоббированием, прежде чем поставить под угрозу ее освобожденный от налогов статус. Церкви, напротив, не имеют права выбирать тест расходов.

Ежегодный информационный отчет

Религиозные организации должны подавать годовой информационный отчет (форма 990, форма 990-EZ или форма 990-N e-Postcard) в IRS, предоставляя информацию IRS и общественности о финансы и деятельность организации за год.

Федеральный налог и налог штата на безработицу

Церкви и религиозные организации не обязаны платить федеральный налог на безработицу, поскольку услуги, предоставляемые организациям 501(c)(3), обычно не подпадают под определение «занятость» в соответствии с Федеральным законом о налоге на безработицу[5]. Штаты взимают налог на страхование по безработице в соответствии со своими собственными законами о налоге на безработицу, и требования к подаче заявления различаются в зависимости от штата. Некоторые религиозные организации могут быть обязаны платить государственный налог на безработицу, тогда как церкви, как правило, освобождаются от уплаты государственного налога на безработицу. Некоторые церкви добровольно принимают решение платить такие налоги, чтобы сотрудники, уволенные без уважительной причины, имели право на получение пособия по безработице.

Налоги на социальное обеспечение и медицинскую помощь

Церкви и религиозные организации, как правило, обязаны собирать, платить и сообщать о налогах на трудоустройство в соответствии с Федеральным законом о страховых компенсациях (FICA) для своих сотрудников. Церковь, которая выступает против уплаты налогов на социальное обеспечение и медицинскую помощь по религиозным причинам, может выбрать освобождение от уплаты доли работодателя в налогах FICA, заполнив форму 8274. Церковь должна подать форму 8274 до первой даты, когда церковь должна подать свою первую квартальную налоговую декларацию по налогу на работу (форма 941). Если церковь примет такое решение, сотрудники, как и служители, будут нести ответственность за уплату налогов на социальное обеспечение и медицинскую помощь со своей заработной платы в соответствии с Законом о взносах на самостоятельную занятость (SECA).

Министры[6] подчиняются уникальным правилам, когда речь идет о налогах на работу. Хотя министр считается наемным работником в соответствии с нормами общего права, оплата услуг министра считается доходом от самозанятости.[7] Таким образом, министр, если он не освобожден, платит налоги на социальное обеспечение и Medicare со своей зарплаты и жилищного пособия в соответствии с SECA и не облагается налогами FICA или удержанием подоходного налога. Выплаты налога на заработную плату SECA обычно производятся ежеквартально с использованием купонов или ваучеров. Церквям не разрешается платить налог SECA за своих служителей, но многие церкви помогают служителям, предоставляя им «пособие по социальному обеспечению» в размере не менее 50% налога SECA. Это пособие часто примерно равно сумме налога FICA, который церковь заплатила бы, если бы служитель рассматривался как наемный работник для целей налогообложения занятости.

Хотя министр считается наемным работником в соответствии с нормами общего права, оплата услуг министра считается доходом от самозанятости.[7] Таким образом, министр, если он не освобожден, платит налоги на социальное обеспечение и Medicare со своей зарплаты и жилищного пособия в соответствии с SECA и не облагается налогами FICA или удержанием подоходного налога. Выплаты налога на заработную плату SECA обычно производятся ежеквартально с использованием купонов или ваучеров. Церквям не разрешается платить налог SECA за своих служителей, но многие церкви помогают служителям, предоставляя им «пособие по социальному обеспечению» в размере не менее 50% налога SECA. Это пособие часто примерно равно сумме налога FICA, который церковь заплатила бы, если бы служитель рассматривался как наемный работник для целей налогообложения занятости.

Аудиты IRS

Как правило, IRS уполномочено проводить проверки организаций, освобожденных от налогов, включая религиозные организации, чтобы установить, соответствуют ли они всем применимым требованиям IRC. Однако полномочия IRS по проверке церквей ограничены. Важно отметить, что эти ограничения не распространяются на интегрированные вспомогательные службы церквей. IRS может инициировать проверку церкви только в том случае, если соответствующее высокопоставленное должностное лицо Министерства финансов разумно полагает, основываясь на письменном заявлении о фактах и обстоятельствах, что церковь, (1) не может претендовать на освобождение от федерального налога, или (2 ), может не платить налог на несвязанный бизнес или другую налогооблагаемую деятельность. Это ограничение не распространяется на все запросы или исследования. Например, IRS по-прежнему может делать обычные запросы на информацию. Кроме того, ограничения на церковные расследования не распространяются на уголовные расследования или расследования налоговых обязательств лица, связанного с церковью (например, жертвователя или служителя).

Однако полномочия IRS по проверке церквей ограничены. Важно отметить, что эти ограничения не распространяются на интегрированные вспомогательные службы церквей. IRS может инициировать проверку церкви только в том случае, если соответствующее высокопоставленное должностное лицо Министерства финансов разумно полагает, основываясь на письменном заявлении о фактах и обстоятельствах, что церковь, (1) не может претендовать на освобождение от федерального налога, или (2 ), может не платить налог на несвязанный бизнес или другую налогооблагаемую деятельность. Это ограничение не распространяется на все запросы или исследования. Например, IRS по-прежнему может делать обычные запросы на информацию. Кроме того, ограничения на церковные расследования не распространяются на уголовные расследования или расследования налоговых обязательств лица, связанного с церковью (например, жертвователя или служителя).

Закон о доступном медицинском обслуживании

Как правило, религиозные организации и церкви подпадают под действие положений Закона о доступном медицинском обслуживании. Однако церкви и религиозные организации, искренне возражающие против создания или поддержания плана медицинского страхования, покрывающего услуги контрацепции, освобождаются от действия Закона о доступном медицинском обслуживании, согласно которому работодатели должны предоставлять доступ к медицинскому страхованию работникам, покрывающим профилактические услуги для женщин.[8] ]

Однако церкви и религиозные организации, искренне возражающие против создания или поддержания плана медицинского страхования, покрывающего услуги контрацепции, освобождаются от действия Закона о доступном медицинском обслуживании, согласно которому работодатели должны предоставлять доступ к медицинскому страхованию работникам, покрывающим профилактические услуги для женщин.[8] ]

Государственные налоги и регистрационные требования

Как правило, церкви подчиняются тем же правилам в отношении государственного налога на имущество и налога с продаж и использования, что и религиозные организации. Многие штаты освобождают церкви и религиозные организации от уплаты налога на имущество на землю, принадлежащую организации и используемую в религиозных целях. Доступно ли это освобождение и требования для получения права зависят от штата. Например, в Нью-Йорке недвижимое имущество, принадлежащее некоммерческой корпорации, созданной или действующей исключительно в религиозных целях и используемой исключительно для осуществления религиозной цели организации, полностью освобождается от налогообложения, а в некоторых случаях и от специальных налогов на стоимость[9]. ]

]

Кроме того, в некоторых штатах действуют широкие налоговые льготы с продаж и использования, применимые к церквям и религиозным организациям. Например, в Нью-Йорке организации, созданные и действующие исключительно в религиозных целях, освобождаются от налога с продаж и использования[10]. Однако другие штаты освобождают от налога только определенные покупки или продажи, совершаемые церквями или религиозными организациями. Например, штат Миссисипи требует, чтобы церкви и религиозные организации собирали и платили налоги на покупки и продажи, за исключением покупки электроэнергии, газа, других видов топлива и питьевой воды, используемых на имущество, используемое в основном в религиозных или образовательных целях.[11]

Наконец, в некоторых штатах существует широкое освобождение от требования регистрации для получения благотворительных пожертвований для церквей и религиозных организаций, в то время как в других освобождены только церкви и их интегрированные вспомогательные организации. Например, в штате Нью-Йорк освобождены все корпорации, созданные в соответствии с Законом о религиозных корпорациях, другие религиозные организации, а также благотворительные организации и организации, управляемые, контролируемые или контролируемые религиозной организацией или связанные с ней.[12] Напротив, в Западной Вирджинии освобождены только церкви, синагоги, ассоциации или собрания церквей, религиозные ордена или религиозные организации, которые являются неотъемлемой частью церкви, которые квалифицируются как освобожденные от налогов в соответствии с IRC 501 (c) (3) и освобождаются от подачи заявления. ежегодный информационный отчет с IRS.[13]

Например, в штате Нью-Йорк освобождены все корпорации, созданные в соответствии с Законом о религиозных корпорациях, другие религиозные организации, а также благотворительные организации и организации, управляемые, контролируемые или контролируемые религиозной организацией или связанные с ней.[12] Напротив, в Западной Вирджинии освобождены только церкви, синагоги, ассоциации или собрания церквей, религиозные ордена или религиозные организации, которые являются неотъемлемой частью церкви, которые квалифицируются как освобожденные от налогов в соответствии с IRC 501 (c) (3) и освобождаются от подачи заявления. ежегодный информационный отчет с IRS.[13]

[1] «Церковь» включает аналогичные учреждения всех вероисповеданий, включая храмы, мечети, синагоги и т. д. Кроме того, если не указано иное, для целей настоящей статьи «церковь» включает «объединенные вспомогательные учреждения» и объединения церквей». «Интегрированная вспомогательная организация» церкви — это общественная благотворительная организация, связанная с церковью и получающая финансовую поддержку в основном из внутренних церковных источников, а не из государственных или государственных источников. Типичными примерами являются мужские и женские организации, семинарии, миссионерские общества и молодежные группы.

Типичными примерами являются мужские и женские организации, семинарии, миссионерские общества и молодежные группы.

[2] Полный список характеристик включает (1) отдельное юридическое существование; (2) признанное кредо и форма поклонения; (3) определенное и отчетливое церковное правительство; (4) формальный кодекс доктрины и дисциплины; (5) отдельная религиозная история; (6) членство, не связанное с какой-либо другой церковью или деноминацией; (7) рукоположенных служителей, служащих его собранию; (8) рукоположенные служители, выбранные после прохождения предписанного обучения; (9) собственная литература; (10) установленные места отправления культа; (11) регулярные собрания; (12) регулярные религиозные службы; (13) школы для подготовки своих служителей; (14) и школы для религиозного обучения молодежи. Организация должна продемонстрировать, что в целом она имеет характеристики церкви. Принимая решение, IRS не оценивает содержание проповедуемых церковью убеждений до тех пор, пока эти убеждения являются искренними и не являются незаконными или противоречащими государственной политике.