Что необходимо знать каждой девочке (Алексий Грачев)

Купить офлайн

Цена на сайте может отличаться от цены в магазинах сети. Внешний вид книги может отличаться от изображения на сайте.

В наличии в 3 магазинах. Смотреть на карте

Цена на сайте может отличаться от цены в магазинах сети. Внешний вид книги может отличаться от изображения на сайте.

Книга «Что необходимо знать каждой девочке», подготовленная протоиереем Алексием Грачевым, посвящена важнейшим вопросам нравственного воспитания девочки и предназначена для семейного чтения. Особое внимание в ней уделяется подготовке девочки к семейной жизни, приобретению ею добрых навыков и качеств, необходимых будущей жене и матери. С православной точки зрения здесь освещаются проблемы, особенно волнующие девочек-подростков: дружба и любовь, красота внешняя и внутренняя, справедливость и милосердие, выбор жизненного пути.

Описание

Характеристики

Книга «Что необходимо знать каждой девочке», подготовленная протоиереем Алексием Грачевым, посвящена важнейшим вопросам нравственного воспитания девочки и предназначена для семейного чтения.

Родное слово

Как получить бонусы за отзыв о товаре

1

Сделайте заказ в интернет-магазине

2

Напишите развёрнутый отзыв от 300 символов только на то, что вы купили

3

Дождитесь, пока отзыв опубликуют.

Если он окажется среди первых десяти, вы получите 30 бонусов на Карту Любимого Покупателя. Можно писать

неограниченное количество отзывов к разным покупкам – мы начислим бонусы за каждый, опубликованный в

первой десятке.

Правила начисления бонусов

Если он окажется среди первых десяти, вы получите 30 бонусов на Карту Любимого Покупателя. Можно писать неограниченное количество отзывов к разным покупкам – мы начислим бонусы за каждый, опубликованный в первой десятке.

Правила начисления бонусов

Пособие по ломке детской и подростковой психики

Плюсы

Автор больше ничего не напишет.

Минусы

Автор успел написать это.

Книга «Что необходимо знать каждой девочке» есть в наличии в интернет-магазине «Читай-город» по привлекательной цене.

Если вы находитесь в Москве, Санкт-Петербурге, Нижнем Новгороде, Казани, Екатеринбурге, Ростове-на-Дону или любом

другом регионе России, вы можете оформить заказ на книгу

Алексий Грачев

«Что необходимо знать каждой девочке» и выбрать удобный способ его получения: самовывоз, доставка курьером или отправка

почтой.

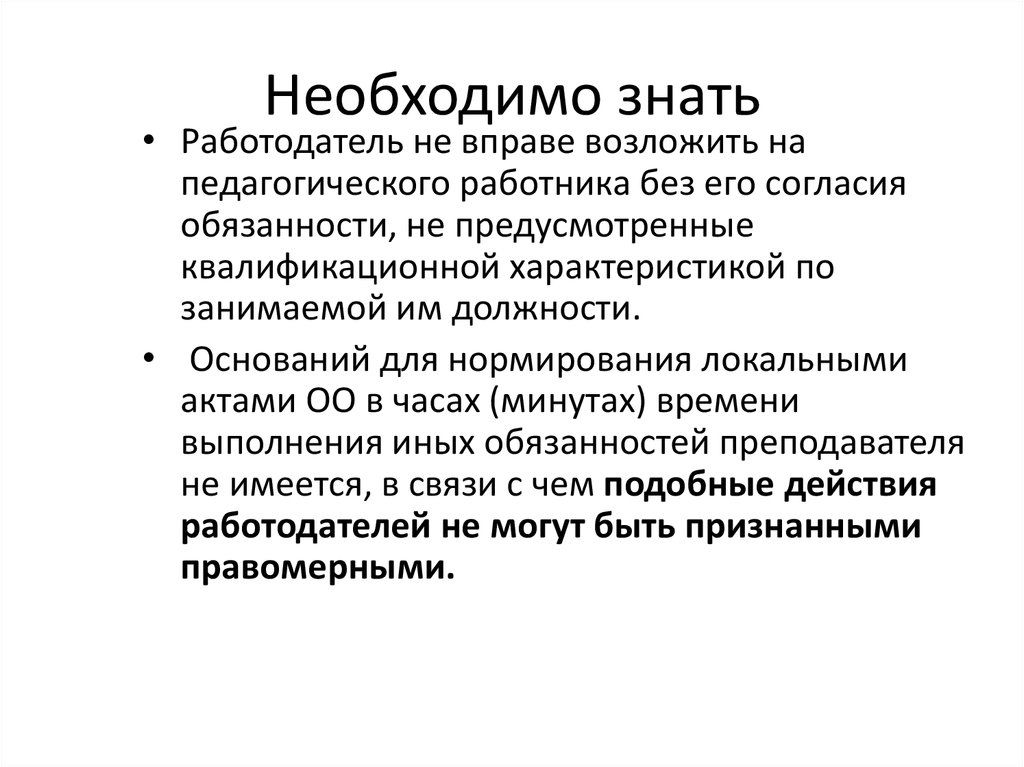

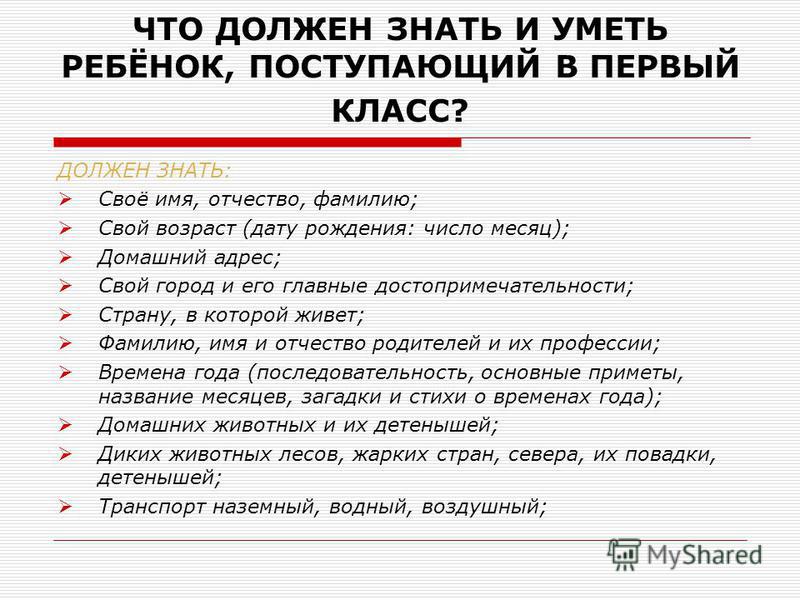

Необходимо знать

Главное предназначение жизни каждой женщины – рождение здорового ребенка. Только материнство сможет сделать ее по-настоящему счастливой и наполнить жизнь эмоциями и смыслом. Появление ребенка коренным образом меняет жизнь его родителей, их отношение к действительности и мировоззрение.

Однако в наше время женщины не торопятся заводить детей. Их пугают роды, а конкретнее – болевые ощущения, которые сопровождают процесс деторождения. При этом многие не могут понять, что боль, связанная с родовой деятельностью, сильно отличается от обычной. Ее практически заглушает волнительное ожидание долгожданной встречи с малышом и возможности приложить его к своей груди. К тому же роды сегодня проводятся на довольно высоком уровне с участием высококвалифицированного медицинского персонала, с использованием передовых методик и современного оборудования.

С давних пор в нашем обществе укрепилось ошибочное мнение о том, что платные роды намного безопаснее бесплатных, и что при этом женщина получит особое внимание и заботу персонала. На самом деле плата за роды не дает никакой гарантии успешности их проведения. Самое главное – выбор хорошего родильного дома. Однако сделать это не так просто, так как Интернет полон противоречивой информации о каждом из них. Молодые мамы оставляют самые разные отзывы, начиная от слов благодарности и заканчивая откровенной руганью и недовольствами. Поэтому выбирать роддом следует самостоятельно путем посещения каждого из них, знакомства с медицинским персоналом, материально-техническим оснащением и бесед с женщинами, у которых уже прошли роды в данном учреждении.

На самом деле плата за роды не дает никакой гарантии успешности их проведения. Самое главное – выбор хорошего родильного дома. Однако сделать это не так просто, так как Интернет полон противоречивой информации о каждом из них. Молодые мамы оставляют самые разные отзывы, начиная от слов благодарности и заканчивая откровенной руганью и недовольствами. Поэтому выбирать роддом следует самостоятельно путем посещения каждого из них, знакомства с медицинским персоналом, материально-техническим оснащением и бесед с женщинами, у которых уже прошли роды в данном учреждении.

Хороший родильный дом имеет отделения, оснащенных самым современным оборудованием:

- отделение анестезиологии и реанимации, необходимое для оперативного решения проблем, связанных с обезболиванием, кесаревым сечением, или в том случае, если роды оказываются сложными;

- отделение детской реанимации и интенсивной терапии новорожденных, которое позволяет оказывать детям помощь непосредственно в роддоме без транспортировки в другое медицинские учреждение.

Это позволяет в несколько раз повысить эффективность лечения и предотвратить развитие осложнений;

Это позволяет в несколько раз повысить эффективность лечения и предотвратить развитие осложнений; - отделение патологии новорожденных, необходимое для выхаживания реанимационных недоношенных и доношенных детей в случае, если роды оказались осложненными;

- отделение или кабинет переливания крови, который помогает оказывать оперативную помощь роженицам с большой кровопотерей, проводить операцию аутоплазмодонорства собственной плазмой, заранее сданной беременной на хранение.

Наличие данных отделений, высокая квалификация медицинского персонала и большой опыт их практической деятельности будут являться гарантией того, что роды пройдут благополучно и ребенок будет здоровым.

В самом начале беременности следует встать на учет в женскую консультацию, где лечащий врач подберет для вас программу ведения беременности, включающую его регулярные посещения и проведение необходимых исследований. Узнать стоимость ведения беременности вы можете узнать в на сайте или по телефонам.

С момента постановки на учет именно ваш гинеколог берет на себя ответственность за течение беременности, легкие роды и здоровье будущего ребенка. Также он подберет для вас специалистов, которые будут оказывать необходимую психологическую поддержку.

- Женские консультации

- Партнерские роды

- Памятка для беременных

- Сроки беременности (триместры/месяцы/недели). Скрининги

- Календарь беременности

- Что взять с собой на роды?

- Как протекают роды

- Вертикальные Роды

- Кесарево Сечение

- Грудное вскармливание

- Образ жизни

- Лекарства и беременность

- Красота и беременность

- Телефоны горячей линии

- Профилактика гриппа

- Заготовка плазмы перед родами

Что вам нужно знать

Краткая идея

Функция

SPAC — это публично торгуемые корпорации, созданные с единственной целью осуществить слияние с частным бизнесом, чтобы сделать его публичным.

Преимущества

По сравнению с традиционными IPO, SPAC часто предлагают более высокую оценку, меньшее размытие, большую скорость привлечения капитала, большую определенность и прозрачность, более низкие сборы и меньше требований со стороны регуляторов.

Предостережения

Не все SPAC найдут высокопроизводительные цели, а некоторые потерпят неудачу. Многие инвесторы потеряют деньги. Как инвестиционный вариант они значительно улучшились, особенно за последний год, но рынок остается волатильным. Обязательно произойдут новые изменения, а это значит, что спонсоры, инвесторы и цели должны быть в курсе и быть бдительными.

Обучение на испанском языке

Ler em português

Компании специального назначения, или SPAC, в последнее время привлекают большое внимание в залах заседаний, на Уолл-стрит и в средствах массовой информации. И на то есть веская причина: несмотря на то, что SPAC, которые предлагают альтернативу традиционным IPO, существуют в различных формах на протяжении десятилетий, за последние два года они стали популярными в Соединенных Штатах.

SPAC — это публично торгуемая корпорация со сроком действия два года, созданная с единственной целью осуществления слияния или «объединения» с частным бизнесом, чтобы сделать его публичным. SPAC привлекают деньги в основном от инвесторов в акционерный капитал и могут снизить риски и сократить процесс IPO для своих целевых компаний, часто предлагая им более выгодные условия, чем традиционное IPO.

Эйфория инвесторов естественным образом вызывает скептицизм, и сейчас мы наблюдаем его в избытке. Когда исследователи Майкл Клауснер, Майкл Олрогге и Эмили Руан проанализировали эффективность SPAC с 2019 по первую половину 2020 года, они пришли к выводу, что, хотя у создателей SPAC дела идут хорошо, их инвесторы — нет.

Мы согласны с критиками в том, что не все SPAC найдут высокопроизводительные цели, а некоторые полностью провалятся. Многие инвесторы потеряют деньги. Тем не менее, мы считаем, что SPAC никуда не денутся и вполне могут стать позитивным фактором для рынков капитала. Почему? Потому что они предлагают инвесторам и нацелены на новый набор финансовых возможностей, которые конкурируют с венчурным капиталом более поздних стадий, частным капиталом, прямым листингом и традиционным процессом IPO. Они обеспечивают вливание капитала в более широкий круг стартапов и других компаний, стимулируя инновации и рост.

Почему? Потому что они предлагают инвесторам и нацелены на новый набор финансовых возможностей, которые конкурируют с венчурным капиталом более поздних стадий, частным капиталом, прямым листингом и традиционным процессом IPO. Они обеспечивают вливание капитала в более широкий круг стартапов и других компаний, стимулируя инновации и рост.

SPAC позволили многим компаниям привлечь больше средств, чем альтернативные варианты, стимулируя инновации в ряде отраслей.

Мы пишем как практики. Пареш является генеральным директором и соучредителем вместе с Себастьяно Коссия Кастильони из Natural Order Acquisition Corporation, SPAC, созданной в 2020 году и ориентированной на экономику продуктов питания на растительной основе. Макс выступает на его борту. В этой статье мы поделимся большей частью того, что узнали об ограничениях и достоинствах SPAC, опираясь на наш недавний опыт и наш глубокий опыт в мире инвестиций (Пареш), а также в переговорах и принятии решений (Макс). В частности, мы объясним, почему некоторые компании ищут капитал в SPAC, а не в традиционных IPO, и что могут выиграть искушенные инвесторы и предприниматели.

Доказательства очевидны: SPAC революционизируют частные и государственные рынки капитала. Таким образом, становится все более важным, чтобы лидеры и менеджеры знали, как ведется игра. Однако мы должны решительно заявить, что эта статья не является безоговорочной поддержкой SPAC. Это просто руководство для деловых людей, рассматривающих возможность переезда на эту быстро развивающуюся (и для многих незнакомую) территорию.

Сомнительное начало

Когда SPAC впервые появились как корпорации с пустыми чеками, в 19В 80-е годы они плохо регулировались, и в результате они страдали от мошенничества с мелкими акциями, которое к началу 1990-х стоило инвесторам более 2 миллиардов долларов в год. Конгресс вмешался, чтобы обеспечить столь необходимое регулирование, потребовав, например, чтобы доходы от IPO без чеков хранились на регулируемых счетах условного депонирования и запретив их использование до завершения слияний. С появлением новой нормативно-правовой базы корпорации с бланковыми чеками были переименованы в SPAC.

В последующие десятилетия SPAC превратились в надомную индустрию, в которой специализированные юридические фирмы, аудиторы и инвестиционные банки поддерживали спонсорские группы, которым в основном не хватало первоклассного обучения государственным и частным инвестициям. Они, как правило, сосредотачивались на проблемных компаниях или нишевых отраслях, что отражало инвестиционные возможности того периода. Но все изменилось в 2020 году, когда многие более серьезные инвесторы начали массово запускать SPAC. Устоявшиеся хедж-фонды, частные инвестиционные и венчурные фирмы, а также высшее операционное руководство были привлечены к SPAC в результате совпадения факторов: избыток доступных денежных средств, увеличение количества стартапов, ищущих ликвидность или капитал для роста, а также нормативные изменения, которые стандартизировали Продукция СПАК.

Не все инвесторы SPAC стремятся к высокой прибыли, и при этом они не обязательно заинтересованы в самом слиянии. Структура позволяет использовать различные профили доходности и риска и сроки.

Поскольку эти опытные игроки привнесли доверие и опыт в отрасль, менее искушенные инвесторы обратили на это внимание, вызвав нынешнюю золотую лихорадку. Однако в целом спонсоры SPAC сегодня пользуются большей репутацией, чем когда-либо, и в результате качество их целей улучшилось, как и их инвестиционная эффективность.

Сегодня большинство SPAC сосредоточено на компаниях, которые разрушают потребительские, технологические или биотехнологические рынки. Некоторые из этих фирм носят спекулятивный характер, предъявляют огромные требования к капиталу и могут предоставить лишь ограниченные гарантии краткосрочных доходов и жизнеспособности. (Компании, производящие электромобили, часто попадают в эту категорию.) SPAC позволили многим таким компаниям привлечь больше средств, чем альтернативные варианты, стимулируя инновации в ряде отраслей. Конечно, риск и спекуляция на этом уровне могут быть неразумными для неискушенных инвесторов, но мы считаем, что опытные аналитики могут найти отличные инвестиционные возможности.

Некоторые наблюдатели не уверены в этом, включая упомянутых выше исследователей. Их исследование, опубликованное в Йельском журнале регулирования, сосредоточилось на важной особенности современных SPAC: возможности для инвесторов отказаться от сделки после того, как спонсор определит цель и объявит о предлагаемом слиянии. Если инвесторам не нравится сделка, они могут отказаться от нее, выкупив свои акции за вложенные денежные средства плюс проценты. Исследователи обнаружили, что среди SPAC, участвовавших в их исследовании, средний уровень погашения за сделку составил 58%, а средний показатель погашения — 73%. Мало того, в более чем трети SPAC более 90% инвесторов вышли.

На первый взгляд, эти цифры не внушают доверия, потому что они предполагают, что большинство инвесторов SPAC отступают после определения целей. Но когда мы внимательно изучили исследование, мы обнаружили, что многие из SPAC привлекли относительно небольшие суммы капитала и предложили варранты выше среднего в качестве стимула для привлечения инвесторов — оба признака спонсорских команд более низкого качества. Рыночные условия изменились за последние девять месяцев, и команды спонсоров заметно улучшились. В результате сейчас гораздо меньше инвесторов отказываются от инвестиций. Это то, что мы обнаружили, проанализировав историю выкупа с момента окончания исследования. Для 70 SPAC, которые нашли цель с июля 2020 года по март 2021 года, средняя ставка погашения составила всего 24%, что составляет 20% от общего инвестированного капитала. И более 80% SPAC испытали погашение менее чем на 5%.

Рыночные условия изменились за последние девять месяцев, и команды спонсоров заметно улучшились. В результате сейчас гораздо меньше инвесторов отказываются от инвестиций. Это то, что мы обнаружили, проанализировав историю выкупа с момента окончания исследования. Для 70 SPAC, которые нашли цель с июля 2020 года по март 2021 года, средняя ставка погашения составила всего 24%, что составляет 20% от общего инвестированного капитала. И более 80% SPAC испытали погашение менее чем на 5%.

Это говорит о том, что сегодняшняя экосистема SPAC принципиально отличается от той, что существовала совсем недавно, в 2019 году, и характеризуется другими рисками, заинтересованными сторонами, структурами и производительностью. В этой новой экосистеме советы директоров, инвесторы и предприниматели тратят время и усилия на то, чтобы демистифицировать процесс SPAC и сделать его максимально гибким, чтобы экономическое предложение для целевых компаний оптимизировало текущую оценку, долгосрочные возможности и риски.

1. Объявить о создании SPAC.

Прежде чем определить цель, спонсоры разрабатывают бизнес-план SPAC, инвестируют от 1,5 до 2 миллионов долларов на операционные расходы, чтобы начать процесс, и объявляют совет директоров.

2. Соберите команду спонсоров и привлеките капитал от инвесторов.

Спонсоры комплектуют свою команду андеррайтерами и другими лицами, подают документ о предложении S-1 и участвуют в ограниченном роуд-шоу для привлечения капитала — обычно от 200 до 750 миллионов долларов — в основном от государственных инвесторов в особых ситуациях.

3. Сделать SPAC публичным.

Как только SPAC становится публичной, ее акции становятся доступными для продажи, как и любая другая публичная корпорация. Спонсоры платят андеррайтерам 2% от привлеченной суммы в качестве сборов за IPO. Как правило, в течение 52 дней единицы SPAC делятся на варранты и обыкновенные акции, которые торгуются независимо друг от друга.

4. Определите цель.

Руководство SPAC начинает переговоры с частными компаниями, которые могут быть подходящими объектами для слияния. У SPAC есть два года, чтобы достичь соглашения с целью; если он этого не сделает, руководство может либо добиваться продления, либо вернуть все вложенные средства инвесторам, при этом спонсоры теряют свой рискованный капитал.

5. Соберите дополнительные средства.

Когда SPAC и цель соглашаются с условиями, SPAC начинает роуд-шоу, чтобы подтвердить оценку и привлечь дополнительный капитал в рамках раунда финансирования, известного как PIPE, или частных инвестиций в акционерный капитал.

6. Обсудите условия, подпишите соглашение и подайте доверенность.

Соглашения о слиянии и PIPE подписываются одновременно, а SPAC и целевой файл представляют собой прокси, в котором описывается финансовая история объекта вместе с условиями слияния.

7. Установите дату, когда инвесторы должны одобрить или отклонить сделку.

SPAC назначает официальную дату для акционеров SPAC, чтобы (a) одобрить сделку и перевести свои инвестиции в объединенную компанию, (b) одобрить сделку, но получить обратно вложенные средства с процентами, или (c) отклонить сделку и получить свои вложенные средства обратно с процентами. Если слияние не удается, SPAC начинает заново с другой целью или, если два года истекли, возвращает вложенный капитал и расформировывается.

Если слияние не удается, SPAC начинает заново с другой целью или, если два года истекли, возвращает вложенный капитал и расформировывается.

8. Завершить слияние.

Если сделка будет одобрена, слияние будет завершено вскоре после этого с использованием активов, оставшихся после вывода средств. Доходы от SPAC и PIPE (после вычета различных расходов) инвестируются в цель, структура управления SPAC распускается, и цель начинает торговать под своим собственным именем и тикером.

Недавние результаты обнадеживают. Для всех сделок, заключенных с января 2019 года по первый квартал 2021 года, средняя цена акций SPAC после слияния выросла на 31% — показатель, который отстает от S&P 500, который в среднем вырос на 36% за тот же период времени. Но более свежий снимок — с января 2020 года по первый квартал 2021 года — показывает, что SPAC после слияния значительно превосходят S&P 500: рост на 47% против 20%. Акции SPAC с объявленной сделкой, но без слияния по состоянию на март 2021 года, выросли в среднем на 15% с момента IPO по сравнению с 5% для S&P 500 за тот же период времени. Наша точка зрения не в том, что наши анализы правильны, а более ранние ошибочны. Скорее, мы хотим подчеркнуть волатильность рынка SPAC и необходимость обратить внимание на сроки и ограничения анализа рынка.

Наша точка зрения не в том, что наши анализы правильны, а более ранние ошибочны. Скорее, мы хотим подчеркнуть волатильность рынка SPAC и необходимость обратить внимание на сроки и ограничения анализа рынка.

Кто является заинтересованными сторонами?

SPAC имеют три основные группы заинтересованных сторон: спонсоры, инвесторы и цели. Каждый из них имеет уникальный набор проблем, потребностей и точек зрения.

Спонсоры.

Процесс SPAC инициирован спонсорами. Они инвестируют рисковый капитал в виде безвозвратных платежей банкирам, юристам и бухгалтерам для покрытия операционных расходов. Если спонсоры не смогут создать комбинацию в течение двух лет, SPAC должен быть распущен, а все средства возвращены первоначальным инвесторам. Спонсоры теряют не только свой рисковый капитал, но и немалые инвестиции собственного времени. Но если им это удается, они получают спонсорские доли в объединенной корпорации, которые часто составляют до 20% капитала, привлеченного от первоначальных инвесторов.

Давайте посчитаем. Спонсор создает SPAC с целью капитала в размере 250 миллионов долларов, инвестируя примерно от 6 до 8 миллионов долларов для покрытия административных расходов, включая андеррайтинг, адвоката и оплату комплексной проверки. Имея структуру и концепцию, SPAC продает инвесторам 25 миллионов акций по цене 10 долларов за акцию. Спонсор также покупает по номинальной цене 6,25 млн акций, что составляет 20% от общего количества акций в обращении. Если спонсорам удастся осуществить слияние в течение двух лет, акции их учредителей переходят по цене 10 долларов за акцию, в результате чего доля составляет 62,5 миллиона долларов.

Некоторые критики считают этот процент слишком высоким. Но помните, что эти вознаграждения доступны спонсорам только в том случае, если они разработают сильную концепцию и успешно привлекут инвесторов, определят многообещающую цель и убедит цель в финансовых и стратегических преимуществах объединения бизнеса. Они также должны вести переговоры о конкурентных условиях сделки и сопровождать цель и SPAC в сложном процессе слияния, не теряя при этом инвесторов. Это трудная задача. А с распространением SPAC конкуренция между спонсорами за цели и инвесторов усилилась, что повысило вероятность того, что спонсор потеряет как рискованный капитал, так и инвестиции времени.

Это трудная задача. А с распространением SPAC конкуренция между спонсорами за цели и инвесторов усилилась, что повысило вероятность того, что спонсор потеряет как рискованный капитал, так и инвестиции времени.

Инвесторы.

На сегодняшний день подавляющее большинство инвестиций в SPAC поступило от институциональных инвесторов, часто узкоспециализированных хедж-фондов. Первоначальные инвесторы в SPAC покупают акции до определения целевой компании, и они должны доверять спонсорам, которые не обязаны ограничивать свои цели размером, оценкой, отраслью или географическими критериями, которые они изложили в своих материалах IPO. Инвесторы получают два класса ценных бумаг: обыкновенные акции (обычно по цене 10 долларов за акцию) и варранты, которые позволяют им покупать акции в будущем по определенной цене (обычно 11,50 долларов за акцию). Варранты являются важнейшим компонентом соглашения о согласовании рисков между спонсорами SPAC и инвесторами. Некоторые SPAC выдают один варрант на каждую купленную обыкновенную акцию; некоторые доли выпуска (часто половина или одна треть) варранта на акцию; другие выдают ноль. Учитывая, что варранты, дающие ранним инвесторам дополнительный потенциал роста, являются стимулом для подписки, чем больше количество выпущенных варрантов, тем выше предполагаемый риск SPAC.

Учитывая, что варранты, дающие ранним инвесторам дополнительный потенциал роста, являются стимулом для подписки, чем больше количество выпущенных варрантов, тем выше предполагаемый риск SPAC.

После того, как спонсор объявляет о соглашении с целью, первоначальные инвесторы решают продолжить сделку или выйти из сделки и получить обратно свои инвестиции с процентами. Даже если они решат уйти, они могут сохранить свои ордера. В этом смысле SPAC предоставляет им безрисковую возможность оценить инвестиции в частную компанию.

L-Dopa

Не все инвесторы SPAC стремятся к высокой прибыли и не обязательно заинтересованы в объединении бизнеса как таковом. Некоторые не намерены сохранять капитал при слиянии и используют структуру на основе заемных средств для получения гарантированного дохода — часто с более высокой доходностью, чем предлагают казначейские и корпоративные облигации AAA — в виде процентов на инвестированный доход и продажи варрантов. , глядя на комбинацию. Сложность структуры позволяет использовать различные профили доходности, профили рисков и сроки в зависимости от целей инвесторов.

Цели.

Большинство целей SPAC — это начинающие фирмы, прошедшие процесс венчурного капитала. Компании на этом этапе обычно рассматривают несколько вариантов: проведение традиционного IPO, проведение прямого листинга IPO, продажа бизнеса другой компании или частной инвестиционной компании или привлечение дополнительного капитала, как правило, от частных инвестиционных компаний, хедж-фондов или других институциональных инвесторов. . SPAC могут быть привлекательной альтернативой этим поздним вариантам. Они легко настраиваются и могут работать с различными типами комбинаций. Хотя цели обычно представляют собой одну частную компанию, спонсоры также могут использовать структуру для объединения нескольких целей. SPAC также могут сделать публичными компании в Соединенных Штатах, которые уже являются публичными за рубежом, и даже объединить несколько SPAC, чтобы сделать одну компанию публичной.

Как играть в игру

Успешные SPAC создают ценность для всех сторон: возможности получения прибыли для спонсоров, соответствующие доходы с поправкой на риск для инвесторов и сравнительно привлекательный процесс привлечения капитала для целей. Чем большую ценность можно создать, тем больше вероятность того, что SPAC договорится об условиях, удовлетворяющих все стороны, и достигнет успешного объединения.

Чем большую ценность можно создать, тем больше вероятность того, что SPAC договорится об условиях, удовлетворяющих все стороны, и достигнет успешного объединения.

В первые дни спонсоры создавали стоимость, инвестируя рисковый капитал и убеждая акционеров в возможности инвестирования. Спонсоры в настоящее время обеспечивают большую уверенность для этих заинтересованных сторон, привлекая различные типы институциональных инвесторов (паевые инвестиционные фонды, семейные офисы, частные инвестиционные компании, пенсионные фонды, стратегические инвесторы) для инвестирования вместе со SPAC в PIPE или частные инвестиции в публичный капитал. Этот дополнительный источник финансирования позволяет инвесторам покупать акции компании во время слияния. Спонсоры используют PIPE для проверки своего инвестиционного анализа (процент PIPE представляет собой вотум доверия), увеличения общего доступного финансирования и уменьшения влияния разводнения капитала спонсора и варрантов. Они также служат средством, гарантирующим минимальную сумму вложенных денежных средств в случае, если первоначальные инвесторы решат выйти из сделки. Инвесторы PIPE вкладывают капитал и соглашаются быть запертыми на шесть месяцев. Они берут на себя этот риск, потому что они уверены в инвестиционных возможностях, они предполагают, что объединенная компания будет продаваться вяло после слияния, и им предлагаются цены подписки, которые, как ожидается, будут со скидкой по сравнению с рыночными ценами.

Инвесторы PIPE вкладывают капитал и соглашаются быть запертыми на шесть месяцев. Они берут на себя этот риск, потому что они уверены в инвестиционных возможностях, они предполагают, что объединенная компания будет продаваться вяло после слияния, и им предлагаются цены подписки, которые, как ожидается, будут со скидкой по сравнению с рыночными ценами.

Чтобы управлять SPAC на протяжении всего процесса, от концепции до слияния, спонсору нужна сильная команда. Как и в случае с частными инвестиционными компаниями, многие спонсоры сегодня нанимают операционных руководителей, обладающих опытом в данной области для оценки целей и способных убедить их в преимуществах комбинаций. Они также ищут членов совета директоров с ценными связями и продемонстрированным опытом в области управления и стратегии.

Сделки SPAC сложны и должны выполняться в сжатые сроки. Команды SPAC должны иметь опыт оперативной и юридической экспертизы, регулирования ценных бумаг, вознаграждения руководителей, подбора персонала, ведения переговоров и отношений с инвесторами. Хотя некоторые из этих ролей могут быть переданы на аутсорсинг, спонсоры обычно нанимают специальный персонал для поддержки этих параллельных процессов. Если SPAC сможет собрать сильную команду, она с большей вероятностью привлечет искушенных долгосрочных инвесторов на хороших условиях, а более привлекательные целевые компании пригласят ее к переговорам о слиянии. Действительно, когда у SPAC есть такие заметные преимущества, они часто заявляют о них в своих IPO. (Высококачественные цели так же озабочены процессом заключения сделки, как и ценой.)

Хотя некоторые из этих ролей могут быть переданы на аутсорсинг, спонсоры обычно нанимают специальный персонал для поддержки этих параллельных процессов. Если SPAC сможет собрать сильную команду, она с большей вероятностью привлечет искушенных долгосрочных инвесторов на хороших условиях, а более привлекательные целевые компании пригласят ее к переговорам о слиянии. Действительно, когда у SPAC есть такие заметные преимущества, они часто заявляют о них в своих IPO. (Высококачественные цели так же озабочены процессом заключения сделки, как и ценой.)

Что в нем для целей

SPAC предлагают целевым компаниям особые преимущества по сравнению с другими формами финансирования и ликвидности. По сравнению с традиционными IPO, SPAC часто обеспечивают более высокую оценку, меньшее размытие, большую скорость привлечения капитала, большую определенность и прозрачность, более низкие комиссии и меньше требований со стороны регуляторов.

Возьмем, к примеру, скорость. Для целей весь процесс SPAC может занять всего от трех до пяти месяцев с оценкой, установленной в течение первого месяца, тогда как традиционные IPO часто занимают от девяти до 12 месяцев, с небольшой уверенностью в оценке и размере привлеченного капитала до тех пор, пока конец процесса. Когда дело доходит до оценки, SPAC часто предлагают больше, чем традиционные IPO. За несколько месяцев до слияния стороны в SPAC, включая цель, договариваются об обязательстве капитала и обязательной оценке (хотя оценка подлежит утверждению инвесторами PIPE). Напротив, в традиционных IPO цели в значительной степени уступают процесс оценки андеррайтерам, которые напрямую привлекают потенциальных инвесторов и управляют ими.

Когда дело доходит до оценки, SPAC часто предлагают больше, чем традиционные IPO. За несколько месяцев до слияния стороны в SPAC, включая цель, договариваются об обязательстве капитала и обязательной оценке (хотя оценка подлежит утверждению инвесторами PIPE). Напротив, в традиционных IPO цели в значительной степени уступают процесс оценки андеррайтерам, которые напрямую привлекают потенциальных инвесторов и управляют ими.

Еще одним важным преимуществом является то, что SPAC часто дают более высокую оценку, чем традиционные IPO, по целому ряду причин. Прежде всего, в традиционном процессе возникает конфликт интересов: андеррайтеры часто имеют разовые и транзакционные отношения с компаниями, стремящимися стать публичными, но постоянные отношения со своими постоянными инвесторами. В значительной степени андеррайтеры контролируют распределение акций и используют этот процесс для вознаграждения своих лучших и наиболее важных клиентов. Они часто устанавливают начальную цену ниже фактической рыночной оценки, обеспечивая более высокую прибыль своим покупателям и себе.

Для целевых компаний весь процесс SPAC может занять всего от трех до пяти месяцев, при этом оценка проводится в течение первого месяца, в то время как традиционные IPO часто занимают от девяти до 12 месяцев.

Подумайте, что это значит для цели. В 2020 году стоимость компаний в первые 90 дней после их публичного размещения в ходе традиционного IPO выросла в среднем на 92%. Это может показаться ошеломляющим успехом, но сильные результаты после IPO на самом деле говорят о том, что эти компании привлекли слишком мало капитала по слишком низкой цене в процессе IPO. Не сумев оптимизировать свои балансы и общее размывание, компании оставили деньги на столе, которые, вероятно, были захвачены банкирами IPO и их клиентами.

В качестве цели вы должны быть максимально сосредоточены на выполнении сделок спонсора и возможностях конвертации капитала. Вам следует тщательно изучить качество и опыт юрисконсультов команды, банкиров и консультантов по подготовке к IPO, а также их способность выполнить работу в чрезвычайно сжатые сроки. Вы должны попросить спонсоров объяснить свои инвестиционные тезисы и логику предлагаемой ими оценки. И вы должны оценить способность команды выполнять внутренние действия, включая повышение PIPE, управление процессом регулирования, обеспечение одобрения акционерами и создание эффективной истории связей с общественностью — все это необходимо для плавного перехода к публичному листингу. Помня об этом, вы можете обнаружить, что у вас есть множество причин не выбирать SPAC, который делает вам самое выгодное предложение.

Вы должны попросить спонсоров объяснить свои инвестиционные тезисы и логику предлагаемой ими оценки. И вы должны оценить способность команды выполнять внутренние действия, включая повышение PIPE, управление процессом регулирования, обеспечение одобрения акционерами и создание эффективной истории связей с общественностью — все это необходимо для плавного перехода к публичному листингу. Помня об этом, вы можете обнаружить, что у вас есть множество причин не выбирать SPAC, который делает вам самое выгодное предложение.

Последний совет для целей: помните, что у спонсоров не так много времени, чтобы составить комбинацию. По этой причине, если вы сможете продемонстрировать, что ваши финансовые отчеты соответствуют положениям Совета по надзору за бухгалтерским учетом публичных компаний, вы сэкономите всем время и обеспечите большую уверенность, что сделает вашу фирму на ступеньку более привлекательной и улучшит ваше положение. переговорная позиция.

Успешные переговоры

Теория игр подчеркивает важность размышлений о вероятных решениях другой стороны при выработке рационального плана действий на переговорах. Это, безусловно, верно для экосистемы SPAC, где вам необходимо полностью понимать мотивы и цели нескольких сторон.

Это, безусловно, верно для экосистемы SPAC, где вам необходимо полностью понимать мотивы и цели нескольких сторон.

Рассмотрим переговоры между спонсором и целью. Если вы проанализируете это просто как двухсторонний процесс, вы обнаружите, что цель имеет значительное влияние, особенно в конце 24-месячного цикла, потому что спонсор может потерять все, если он не сможет завершить сделку. Но когда вы включаете в уравнение первоначальных инвесторов, исчисление меняется, потому что они могут отклонить сделки после того, как о них было объявлено. Необоснованные условия, которые благоприятствуют целям, не переживут процесс PIPE или вызовут высокие выплаты инвесторам и поставят сделку под угрозу.

Поэтому спонсорам необходимо договориться об эффективной комбинации, которая создает большую ценность для цели по сравнению с другими ее вариантами, а также привлекательна для инвесторов. Переговоры еще более усложняются тем фактом, что цели могут разговаривать с более чем одним SPAC, по крайней мере, в начале процесса переговоров.

Как и в случае любых других сложных переговоров, соглашение о слиянии SPAC предоставляет почти неограниченные возможности для настройки. Все игроки должны садиться за стол с четким пониманием того, что им нужно, чего они хотят и о чем заботятся, а также где они могут найти точки соприкосновения. Если вы инвестор или цель, имейте в виду, что спонсоры сосредоточены не только на своих акциях, но и на своей репутации, что может повлиять на их способность создавать дополнительные SPAC. И если вы являетесь спонсором или инвестором, имейте в виду, что цели должны сбалансировать различные виды ценности, которую они могут получить — от команды SPAC, от разбавления, от выполнения сделки и даже после слияния. Цели также должны учитывать множество других факторов — денежные средства, доступные для операций, публичность после выхода на биржу, снижение рисков, ликвидность акционеров и рыночные условия, — которые могут еще больше усложнить переговоры.

. . .

Мы верим, что SPAC никуда не денутся и что они могут принести значительную пользу. Некоторые SPAC, конечно, потерпят неудачу, временами эффектно, а некоторые игроки будут вести себя неэтично, как это может случиться с любым другим методом привлечения капитала. Но с 1990-х годов, и даже всего год назад, SPAC значительно улучшились как вариант для инвестиций. Обязательно произойдут новые изменения — в регулировании, на рынках, — а это значит, что любой, кто участвует в процессе SPAC, должен быть в курсе и быть бдительным. Это быстро развивающаяся история.

Некоторые SPAC, конечно, потерпят неудачу, временами эффектно, а некоторые игроки будут вести себя неэтично, как это может случиться с любым другим методом привлечения капитала. Но с 1990-х годов, и даже всего год назад, SPAC значительно улучшились как вариант для инвестиций. Обязательно произойдут новые изменения — в регулировании, на рынках, — а это значит, что любой, кто участвует в процессе SPAC, должен быть в курсе и быть бдительным. Это быстро развивающаяся история.

Версия этой статьи была опубликована в выпуске Harvard Business Review за июль–август 2021 г. .

NEED TO KNOW [EXPLICIT] — Doja Cat

NEED TO KNOW [EXPLICIT] — Doja Cat — LETRAS.COM Детка, покажи мне, на что это похоже (как)У меня действительно нет типа (типа)

Я просто хочу трахаться всю ночь

Да, да, о, уоу, уоу (о)

Детка (да), мне нужно знать (нужно знать)

Я просто фантазировал (размер)

И у нас много времени (времени)

Детка, давай, брось трубку (трубку)

Должен знать, что это такое (как)

Да, да, о, воу, воу

Детка, мне нужно знать, хм

Какой у тебя размер? (Размер)

Сложить, вычесть, разделить (видеть)

Папа, не бросай кривые (кривые)

Подожди, я иду широко (широко)

Мы могли бы просто начать с десяти (десяти)

Тогда мы можем перейти к пяти (пяти)

Я не играю со своей ручкой (ручкой)

Я имею в виду то, что я пишу

Да, да, воу, воу, воу

Я просто не могу не быть сексуальной (о)

Расскажи мне свое расписание (да)

У меня есть много новых трюков для тебя, детка

Просто говорю, что я гибкий (я буду)

Я сделаю все, что смогу, чтобы отвлечь тебя (я сделаю)

Могу просто трахнуть его с моим макияжем (я буду)

Съешь это так, как будто мне нужен фартук (да, о) Мне нужно сменить стринги (да, ауу)

Мы могли бы сделать это под твою любимую песню (да, ауу)

Прокатись в опасную зону

Ты знаешь, что мой ниггер достает меня

Мне просто интересно, сможешь ли ты трахнуть меня лучше

Зуд для меня, как безобразный свитер

Нужен во мне как Чак Е нужен чеддер

Мне нужно знать

Хочу знаю, на что это похоже (как)

Детка, покажи мне, на что это похоже (как)

У меня действительно нет типа (типа)

Я просто хочу трахаться всю ночь

Да, да, о, уоу, уоу (оу)

Детка (да) Мне нужно знать (нужно знать)

Я просто фантазировал (размер)

И у нас много времени (времени)

Детка, давай, брось трубку (трубу)

Должен знать, на что это похоже (как)

Да, да, о, уоу, уоу

Детка, мне нужно знать, хм

Ты волнуешь, мальчик, найди меня

Твои глаза сказали мне: Девушка, прокатись на мне

К черту это чувство, что мы ссоримся

Может ли он попробовать меня? (Да) хм, скорее всего

Попробуй посмотреть, справишься ли ты с этой задницей

Наверное, устроишь ему паническую атаку

Извини, если у меня возникла случайная эрекция

Наверное, я думаю, что я телекинетик

О, подожди, ты фанат магии?

Пуф, киска как у Алаказама

Я слышал от друга друга

Что этот член был на десятку из десяти

Я не выдержу, только одну ночь мне

Звони с напитком, дай мне глоток

Скажи мне, что у тебя за изгиб, дай мне член

Отшлепай меня, шлепни меня, задуши меня, укуси меня (фу)

О, подожди, я могу это вынести

Похуй на то, что говорит твоя жена (да)

Хочешь знать на что это похоже (как)

Детка, покажи мне, на что это похоже (как)

У меня нет типа (типа)

Я просто хочу трахаться всю ночь мы фантазировали (размер)

И у нас было много времени (времени)

Детка, давай, брось трубку (трубку)

Должен знать, что это такое (как)

Да, да, о, воах, воах

Детка, мне нужно to know, hm

Letras Academy

Словарь произношений

- Широкий

- До

- Свитер

- Ночь

- Знать

Посмотреть больше слов

Enviar para a central de dúvidas?

Dúvidas enviadas podem receber respostas de Professores e alunos da plataforma.

Fixe este conteudo com aula:

0 / 500

Veja e responsea dúvidas de idiomas

Ir para o forum de dúvidasСкопировать ссылку

Посмотреть все песни Doja Cat- Woman

- Streets

- Need To Know [explicit] SZA)» data-shareurl=»https://www.letras.com/doja-cat/kiss-me-more-feat-sza/» data-sharetext=»Kiss Me More (feat. SZA) by Doja Cat»> Kiss Me More (feat. SZA)

- You Right (feat. The Weeknd)

- Rules

- 0 Wine (You on P. So) letras.com/doja-cat/get-into-it-yuh/» data-sharetext=»Get Into It (Yuh) by Doja Cat»>0 Say So

- 0 Konshens)

- Ain’t Shit

- Boss Bitch Tyga) by Doja Cat»> Juicy (remix) (feat. Tyga)

- Candy

- Vegas

- So High

- Like That (feat. Gucci Mane) letras.com/doja-cat/freak/» data-sharetext=»Freak by Doja Cat»> Freak

- Dick (feat. StarBoi3) [explicit]

- Mooo!

- Get Into It (Yuh)

- Cyber Sex

Related playlists

See more playlists

Most popular

AllPopReggaetonRock

- TQG (part.

Это позволяет в несколько раз повысить эффективность лечения и предотвратить развитие осложнений;

Это позволяет в несколько раз повысить эффективность лечения и предотвратить развитие осложнений;